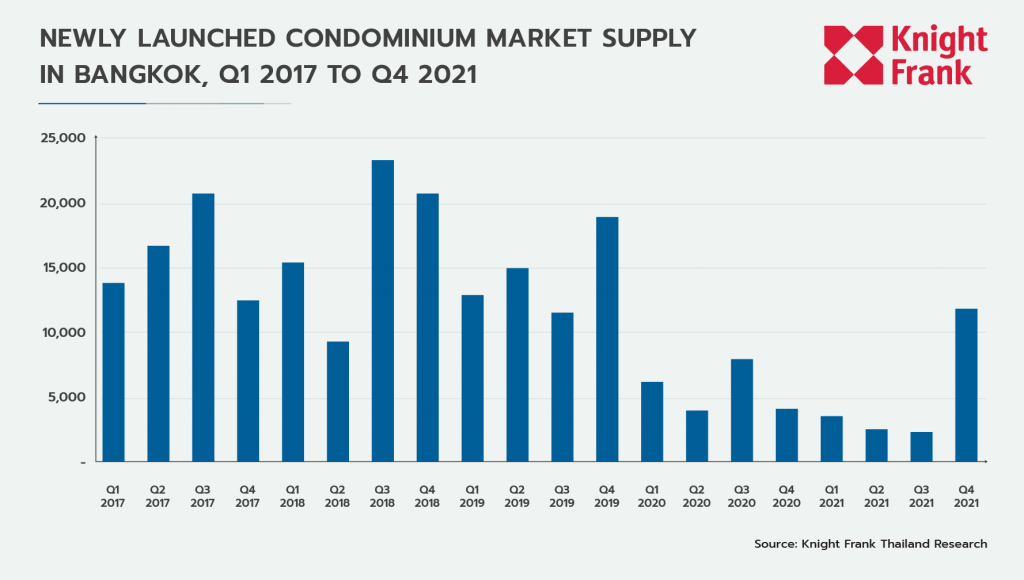

นายสัญชัย คูเอกชัย ผู้อำนวยการและหัวหน้าส่วนงานวิจัยและที่ปรึกษา บริษัท ไนท์แฟรงค์ ประเทศไทย จำกัด กล่าวว่า มีอุปทานคอนโดมิเนียมมากขึ้นในไตรมาสสุดท้ายของปี 64 จากเดิมที่มีการชะลอตัวการเปิดโครงการใหม่ในช่วงไตรมาส 1 – 3 ของปี เนื่องจากรัฐบาลผ่อนคลายและยกเลิกมาตราการล็อคดาวน์ พร้อมทั้งเปิดประเทศต้อนรับนักท่องเที่ยวโดยเฉพาะในรูปแบบ Test & Go อีกทั้งธนาคารแห่งประเทศไทยมีผ่อนปรนมาตราการ LTV เป็นการชั่วคราวจนถึงสิ้นปี 2565 นักพัฒนาจึงมองว่าเป็นช่วงเวลาที่เหมาะสมสำหรับการเปิดโครงการใหม่ โดยเป็นการเปิดที่เน้นจับกลุ่มเรียลดีมานด์ที่เป็นกำลังซื้อหลักในเวลานี้เท่านั้น

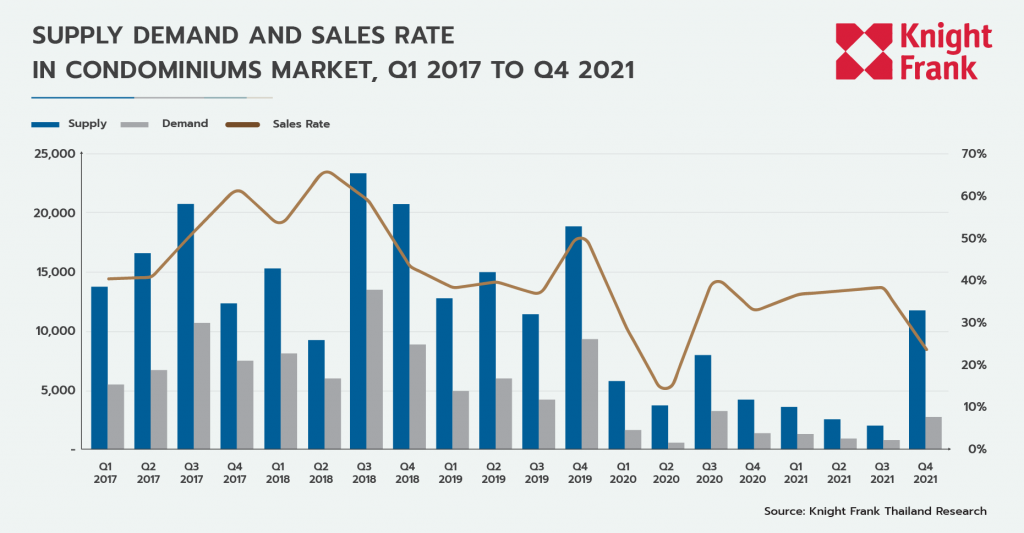

อุปทานโดยรวม ณ ไตรมาส 4 ปี 2564 มีจำนวนทั้งสิ้น 11,252 หน่วย หากเปรียบเทียบกับช่วงเดียวกันของปีที่แล้ว เพิ่มขึ้นมา 62.7% และเพิ่มขึ้นมา 79.5% เมื่อเทียบกับไตรมาสก่อนหน้าหรือเกือบ 56% ของอุปทานตลาดทั้งปี 2564 ซึ้งมีจำนวนทั้งสิ้น 20,015 หน่วย โดยโครงการที่เปิดตัวหม่ตั้งอยู่บริเวณชานเมืองคิดเป็น 76% หรือ 7,117 หน่วย ในบริเวณรอบเขตศูนย์กลางธุรกิจ (City Fringe) และบริเวณศูนย์กลางธุรกิจ (CBD) คิดเป็น 13% และ 11% ตามลำดับ

เน้นทำตลาดคอนโด 3 ล้านบาท

อุปทานที่เปิดขายใหม่ยังเป็นกลุ่มนักพัฒนารายใหญ่สูงถึง 70% จากอุปทานที่เปิดขายทั้งหมด คอนโดที่เปิดขายในไตรมาสนี้อยู่ในระดับราคาตั้งแต่ 9 แสน – 3.5 ล้านบาท หากแยกตามเกรดจะเป็น คอนโดเกรด C 63% และคอนโดเกรด B 37% แสดงให้เห็นว่านักพัฒนาเลือกที่จะเปิดขายคอนโดในระดับราคาเฉลี่ยที่ประมาณ 80,000 – 100,000 บาท/ตร.ม. เพราะเป็นสินค้นที่ได้รับความสนใจจากกลุ่มที่เป็นกำลังซื้อหลัก ณ เวลานี้

ส่วนของจำนวนคอนโดที่ขายได้ใหม่ในไตรมาสนี้อยู่ที่ 2,835 หน่วย คิดเป็นอัตราการขายอยู่ที่ 25.2% ซึ่งอัตราการขายลดลง 8% เมื่อเทียบกับช่วงเดียวกับในปีก่อนหน้า และลดลง 12.8% เมื่อเทียบกับไตรมาสที่ผ่านมา อัตราการขายลดลงเนื่องมาจาก จำนวนหน่วยเปิดขายใหม่นั้นมีค่อนข้างมากในขณะที่หน่วยขายได้กลับมีน้อยเพราะเป็นโครงการที่ขายเพียงใบจองเท่านั้น แม้ว่าจะมีหน่วยขายที่น้อยแต่ก็มั่นใจได้ว่าห้องที่ถูกขายไปนั้นจะไม่ได้รับการยกเลิก เนื่องจากโครงการมีการประเมินศักยภาพลูกค้ามากขึ้นเพื่อให้สามารถปิดการขายได้จริง ส่งผลให้ในอนาคตยอดปฏิเสธสินเชื่ออาจจะลดลง โดยกลุ่มผู้ซื้อส่วนใหญ่เป็นกลุ่มกำลังซื้อระดับกลางที่ยังมีรายได้แน่นอนและมีมากกว่ากลุ่มนักลงทุน เนื่องจากโครงการที่เปิดขายจะอยู่ในโซนชานเมืองซึ่งเป็นแหล่งที่อยู่อาศัยเป็นหลัก ทำให้กลุ่มผู้ซื้อเพื่ออยู่อาศัย (Real Demand) ที่มีความพร้อมในการซื้อค่อนข้างให้ความสนใจโครงการ โดยเฉพาะห้องที่มีระดับราคาไม่เกิน 3 ล้าน

ระดับราคาขายคอนโดในกรุงเทพฯ ณ ไตรมาส 4 ปี 2564 ปรับตัวลดลงในทุกพื้นที่ โดยบริเวณศูนย์กลางธุรกิจปรับลดลง 4.6% ปีต่อปีอยู่ที่ 239,689 บาท/ตร.ม. ในบริเวณรอบเขตศูนย์กลางธุรกิจลดลง 6.3% ปีต่อปีอยู่ที่ 115,659 บาท/ตร.ม. และย่านชานเมืองลดลง 8.2% ปีต่อปี อยู่ที่ 63,258 บาท/ตร.ม. ทั้งนี้สาเหตุมาจากบางโครงการที่เปิดขายมานานและยังไม่สามารถปิดการขายได้ ทำการลดราคาขายลงหรือบางโครงการก็ลดราคาลง เพื่อให้สอดคล้องกับมาตราการลดค่าโอน-จำนอง ในราคาไม่เกิน 3 ล้าน ซึ่งเป็นกลุ่มราคาที่ยังคงมีตลาดรองรับ ส่งผลให้หน่วยเหลือขายในตลาดได้มีการระบายสต็อกออกไปบ้างบางส่วน

ราคาขายคอนโดอาจเริ่มขึ้นจากสภาวะเงินเฟ้อ

นายสัญชัย ให้ความเห็นว่า สำหรับปี 2565 นี้ เราเชื่อว่าตลาดคอนโดมิเนียมมีแนวโน้มทยอยกลับมาฟื้นตัวและมีความคึกคักมากขึ้น เนื่องจากนักพัฒนารายใหญ่มีแผนเปิดตัวโครงการมากขึ้น โดยคาดว่าจะมีโครงการเปิดใหม่อยู่เฉลี่ยประมาณ 10,000 หน่วย ในไตรมาสแรกของปี 2565 อย่างไรก็ตามยังมีปัจจัยที่น่ากังวลคือการระบาดของโควิค 19 สายพันธุ์ “โอมิครอน” หากมีการแพร่ระบาดที่รุนแรงและส่งผลให้จำนวนผู้เสียชีวิตและผู้ป่วยหนักมีจำนวนเพิ่มขึ้นอย่างมีนัยยะสำคัญ อาจส่งผลให้รัฐบาลต้องออกคำสั่งให้กลับเข้าสู่การล็อคดาวน์อีกครั้ง

อีกหนึ่งปัจจัยเสี่ยงคือ ภาวะเงินเฟ้อที่จะส่งผลต่อราคาสินค้าอุปโภคและบริโภค รวมถึงราคาวัสดุก่อสร้างให้เพิ่มสูงขึ้นในช่วงที่เศรษฐกิจยังชะลอตัว แนวโน้มของราคาขายคอนโดจึงมีโอกาสที่ปรับตัวสูงขึ้นในปี 2565 และหากโครงการอยู่ในทำเลที่ดี โอกาสในการต่อราคาของผู้ซื้อจะทำได้ยากขึ้น อย่างไรก็ตามรัฐบาลได้มีมาตราการช่วยเหลือและกระตุ้นกำลังซื้อ อาทิ การลดค่าโอน-จำนองที่ยืดระยะเวลาออกไปเป็นมาตราการที่กระตุ้นกลุ่มผู้ซื้อเพื่ออยู่อาศัยจริงซึ่งคนกลุ่มนี้ยังเป็นกำลังซื้อหลักในช่วงเวลานี้

ระดับราคาคอนโดมิเนียมที่กลุ่มเรียลดีมานด์ให้ความสนใจอยู่ในช่วงราคาไม่เกิน 3 ล้านบาท ถือว่าเป็นโอกาสที่ดีของผู้ประกอบการที่จะทำโปรโมชั่นราคาเพื่อให้สอดรับกับมาตราการลดค่าโอน-จำนองของรัฐบาล เพื่อเป็นการระบายสต็อกที่ยังคงเหลืออยู่ออกไป

ตลาดบ้านระดับราคา 10 ล้านบาทขึ้นไปยังคงส่งสัญญาณบวก

ตลาดที่อยู่อาศัยประเภทแนวราบที่มีระดับราคา 10 ล้านบาทขึ้นยังคงแข็งแกร่ง โดยนักพัฒนาหันมาพัฒนาโครงการแนวราบมากขึ้นตลอดทั้งปี 2564 แต่ภาพรวมด้านอุปทานในกลุ่มนี้ยังมีไม่มากนัก ขณะที่อุปสงค์มีการเติบโตอย่างต่อเนื่องจากกลุ่มผู้ซื้อที่มีกำลังซื้อสูง ให้ตลาดอสังหาฯ ในกลุ่มนี้ถือว่าเป็นกลุ่มสำคัญที่สามารถทำรายได้ให้กับผู้ประกอบการที่พัฒนาโครงการบ้านแนวราบกลุ่มนี้ในระยะที่ผ่านมา แม้ความต้องการของบ้านกลุ่มนี้จะมีค่อนข้างจำกัด แต่พฤติกรรมการอยู่อาศัยและการใช้ชีวิตแบบ New Normal ที่เป็นผลมาจากการระบาดของโควิด ส่งผลให้ความต้องการที่จะปรับเปลี่ยนรูปแบบที่อยู่อาศัยจากเดิมให้มีพื้นที่มากขึ้น และยังคงสอดคล้องกับการใช้งานในชีวิตประจำวันได้ รวมถึงการพัฒนาเทคโนโลยีที่นำมาใช้กับบ้าน รวมไปถึงทำเลโครงการอยู่ในโซนที่เดินทางง่าย สิ่งเหล่านี้อาจทำให้อุปสงค์ของตลาดกลุ่มนี้มีการขยายตัวมากขึ้นในอนาคต

จำนวนใบอนุญาตบ้านในระดับราคา 10 ล้านบาทขึ้นไป ที่ได้รับการอนุญาตให้ทำการจัดสรรที่ดิน (ทั้งโครงการ) พบว่าการอนุญาตจัดสรรที่ดินสำหรับกลุ่มบ้านที่มีระดับราคาขาย 10 ล้านบาทขึ้นไป ตั้งแต่ปี 2560 ถึง ปี 2564 มีจำนวนทั้งสิ้น 10,087 หน่วย โดยในปี 2564 นี้พบว่ามีใบอนุญาตจัดสรรที่ดินในกลุ่มนี้ อยู่ที่ 1,785 หน่วย

ณ สิ้นปี 2564 พบว่าบ้านระดับราคาตั้งแต่ 10 ล้านบาทขึ้นไปที่ยังมีหน่วยเหลือขายอยู่ในปัจจุบันประมาณ 197 โครงการ มีอุปทานสะสมจำนวนทั้งสิ้น 20,434 หน่วย และมีจำนวนหน่วยขายได้ไปทั้งสิ้น 14,766 หน่วย คิดเป็นอัตราการขาย 72% โดยอัตราการขายช่วงสิ้นปี 2564 มีอัตราการขายเพิ่มสูงขึ้นมา 11% เมื่อเทียบจากปีก่อนหน้าที่ 61%

ตลอดทั้งปี 2564 มีจำนวนหน่วยขายได้ใหม่ 3,100 หน่วย ซึ่งเป็นจำนวนค่อนข้างสูง เมื่อเปรียบเทียบกับปีที่ผ่านมา สะท้อนให้เห็นถึงแนวโน้มการเติบโตของตลาดที่ดีมาอย่างต่อเนื่อง เป็นโอกาสอันดีของนักพัฒนาโครงการในตลาดอสังหาฯ กลุ่มนี้

บ้านที่มีระดับราคาขายระหว่าง 10-20 ล้านบาท มีอุปสงค์สูงสุดเพิ่มมาอยู่ที่ 8,043 หน่วย รองลงมาคือ 21-30 ล้านบาท และ 31-40 ล้านบาท มีอุปสงค์อยู่ที่ 2,816 หน่วย และ 2,102 หน่วยตามลำดับ ในส่วนของอัตราการขายสูงสุด คือ บ้านที่มีราคาสูงกว่า 100 ล้านบาท เพราะอุปทานในระดับราคานี้มีอยู่จำกัด ทำให้อัตราการขายสูงที่สุด ซึ่งอัตราการขายอยู่ที่ 90% รองลงมาได้แก่ บ้านราคา 51-60 ล้านบาท และ 31-40 ล้านบาท มีอัตราการขายอยู่ในอัตรา 83% และ 82% ตามลำดับ ส่วนบ้านที่มีอุปสงค์ต่ำที่สุดและอัตราการขายต่ำที่สุด คือ บ้านราคา 61-70 ล้านบาท

ตลาดบ้านราคา 10 ล้านบาทขึ้นไปในปี 2565 ยังเติบโตอย่างต่อเนื่องกลุ่มลูกค้าที่มีรายได้สูง อุปทานคาดว่าจะมีมากขึ้น เนื่องมาจากรัฐบาลออกประกาศกำหนดอัตราภาษีที่ดินและสิ่งปลูกสร้างโดยไม่มีการลดหย่อนภาษี ส่งผลให้นักพัฒนาต้องวางแผนงานเพื่อทยอยพัฒนาที่ดินที่เก็บไว้ในมือออกมา อีกทั้งภาวะการแข่งขันในตลาดจะมีมากขึ้นและความท้าท้ายของนักพัฒนาคือการพัฒนาโครงการด้วยต้นทุนที่สูงขึ้น ไม่ว่าจะเป็นราคาค่าวัสดุก่อสร้าง ค่าแรงพนักงาน ค่าใช้จ่ายของมาตราการโรคระบาดให้แก่พนักงาน รวมถึงต้นทุนของค่าภาษีที่ดินที่ต้องจ่าย 100%

ตลาดบ้านจะเติบโตจากกลุ่มผู้ซื้อ Gen Y

แนวโน้มของผู้ซื้อบ้านจะมีเพิ่มขึ้น เนื่องจากช่วงวัยของกลุ่มผู้ซื้อกำลังเปลี่ยนไป ซึ่งช่วงวัยดังกล่าวคือกลุ่มอายุ 22-38 ปี (Gen Y) ซึ่งเป็นกลุ่มที่เน้นประกอบอาชีพธุรกิจส่วนตัวส่วนมากกว่าการเป็นพนักงานเงินเดือนหรือแม้แต่การรับช่วงกิจการต่อการครอบครัว จากผลวิจัยพบว่าโครงการบ้านในรูปแบบทาวน์โฮมและบ้านแฝดเริ่มที่จะได้รับการตอบรับจากคนในช่วงกลุ่มวัยดังกล่าวขึ้นมาบ้าง เพราะเป็นช่วงอายุที่อยู่ในระหว่างการเปลี่ยนแปลง เช่น ต้องการขยายครอบครัวหรือสร้างครอบครัว รวมไปถึงการทำเป็นออฟฟิศในบ้านพร้อมอยู่อาศัยไปด้วย ซึ่งรูปแบบบ้านประเภทดังกล่าวมีฟังก์ชั่นการใช้งานที่ตรงไลฟ์สไตล์กลุ่มผู้ซื้อได้อย่างดี นอกจากนี้สิ่งสำคัญในการออกแบบบ้านรองรับกับอนาคต ควรมีการออกแบบให้สอดรับกับเทคโนโลยีให้สะดวกต่อการใช้ชีวิตรวมถึงเทคโนโลยีที่จะช่วยในเรื่องของการประหยัดพลังงานภายในบ้าน ซึ่งจะเห็นว่าในบางโครงการได้มีการนำมาใช้บ้างแล้ว หรือการออกแบบที่ผสมผสานกับธรรมชาติเป็นมิตรกับสิ่งแวดล้อมส่งผลที่ดีต่อคุณภาพชีวิต การออกแบบที่รองรับอนาคตหรือที่เรียกว่า Sustainable นั้นจะเป็นสิ่งที่กลุ่มผู้ซื้อให้ความสำคัญมากขึ้นเพราะคุ้มค่าแก่การลงทุนในการซื้ออยู่อาศัย อย่างไรก็ตามผู้ประกอบการควรศึกษาพฤติกรรมของกลุ่มผู้บริโภคเพื่อโฟกัสกลุ่มเป้าหมายในแต่ละช่วงวัยเพื่อให้สามารถตอบรับกับการใช้ชีวิตได้อย่างเหมาะสมและครอบคลุม

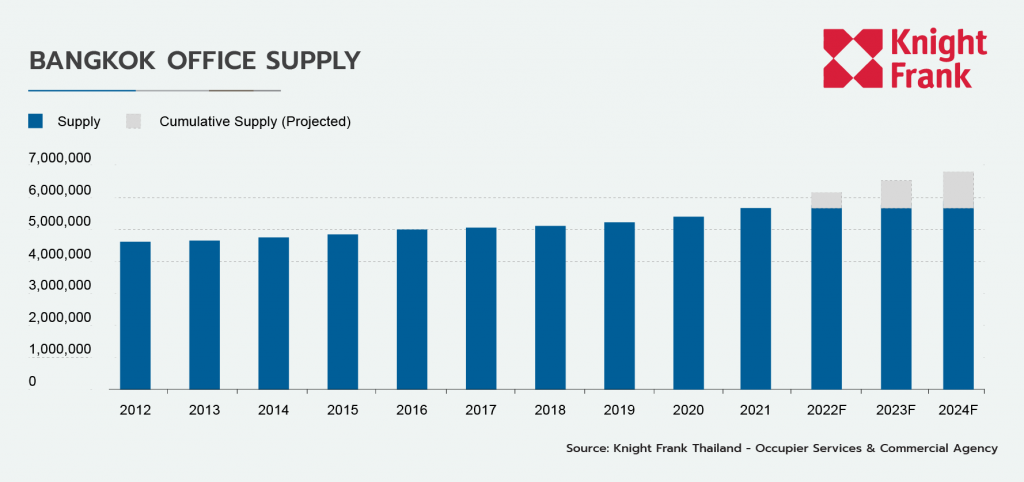

อุปทานสำนักงานให้เช่าในกรุงเทพฯ เติบโตสูงสุดในรอบ 10 ปี

นายปัญญา เจนกิจวัฒนาเลิศ กรรมการบริหารและหัวหน้าส่วนงานพื้นที่สำนักงาน บริษัท ไนท์แฟรงค์ ประเทศไทย จำกัด ให้ข้อมูลว่า อุปทานรวมของพื้นที่สำนักงานทั้งหมดในกรุงเทพฯ เพิ่มขึ้นประมาณ 148,000 ตร.ม. หรือ 2.7% ไตรมาสต่อไตรมาส ซึ่งครอบคลุมพื้นที่อาคารใหม่อีก 6 แห่งที่จะแล้วเสร็จภายในไตรมาสนี้ด้วย สำหรับทั้งปี 2564 อุปทานรวมปรับตัวเพิ่มขึ้น 280,000 ตร.ม. หรือ 5.2% อยู่ที่ 5.66 ล้าน ตร.ม. คิดเป็นอัตราการเติบโตสูงสุดในช่วง 10 ปี

มีพื้นที่อีกประมาณ 1.7 ล้านตร.ม. ที่ยังอยู่ระหว่างดำเนินการในช่วงปี 2565 – 2569 คิดเป็นโดยเฉลี่ยอยู่ที่ 340,000 ตร.ม.ในแต่ละปี ซึ่ง 66% ของอุปทานทั้งหมดจะตั้งอยู่ในย่านศูนย์กลางธุรกิจ (CBD) ในช่วงอีก 2 ปีข้างหน้า ตลาดสำนักงานอาจมีการเปลี่ยนแปลงอย่างมาก เนื่องจากมีโครงการใหม่อีก 25 แห่ง รวมพื้นที่ให้เช่าประมาณ 850,000 ตร.ม. ที่แพลนว่าจะแล้วเสร็จ

การเช่าปรับตัวดีขึ้นอย่างเห็นได้ชัด อัตราการเช่าพื้นที่เพิ่ม (Take up rate) จากเดิมที่ 45,000 ตร.ม.ในไตรมาส 3 เพิ่มขึ้น 116,000 ตร.ม.ในไตรมาส 4 โดยมาจากอัตราการเช่าที่แข็งแกร่งของอาคารใหม่ที่เพิ่งแล้วเสร็จ ในขณะเดียวกันมีการคืนพื้นที่รวม 70,400 ตร.ม. เนื่องจากอัตราการขายมีปริมาณมากกว่าจำนวนการคืนพื้นที่ อัตราการเช่าพื้นที่ในไตรมาส 4 อยู่ที่ 45,500 ตร.ม. ซึ่งนับเป็นระดับสูงสุดนับตั้งแต่เกิดโควิด-19

อุปสงค์แสดงสัญญาณการฟื้นตัวที่แข็งแกร่ง จากอัตราการเช่าพื้นที่สุทธิประจำปีดีดตัวขึ้น จากเดิมที่หดตัวลงไป -121,000 ตร.ม. ขยายตัวขึ้นไป 24,800 ตร.ม.ในปีนี้ ทั้งนี้ส่งผลให้พื้นที่ครอบครองรวมเพิ่มขึ้น 0.5% อยู่ที่ 4.62 ล้านตร.ม. อย่างไรก็ตามตลาดยังคงค่อนข้างซบเซา หากเทียบกับช่วงก่อนโควิด-19 ซึ่งมีอัตราการเช่าพื้นที่สุทธิเฉลี่ยที่ประมาณ 96,000 ตร.ม.ต่อปี และพื้นที่ที่ถูกครอบครองรวมทั้งหมดทำสถิติสูงสุดเป็นประวัติการณ์ที่ 4.71 ล้านตร.ม. ในปลายปี 2562

ความต้องการพื้นที่สำนักงานใหม่และสำนักงานที่ตกแต่งใหม่เป็นตัวขับเคลื่อนที่แข็งแกร่งในช่วงที่ผ่านมา โดย 44% ของการขายทั้งหมดในปี 2564 มาจากการเช่าอุปทานใหม่และสำนักงานที่ตกแต่งใหม่ นับเป็นส่วนแบ่งสูงสุดของสัดส่วนการขายในรอบ 10 ปีที่ผ่านมา บ่งชี้ให้เห็นว่าแม้การประหยัดต้นทุนธุรกิจเป็นปัจจัยสำคัญที่สุดอย่างหนึ่งทางธุรกิจ แต่หลายๆ บริษัทยังคงให้ความสำคัญกับ ‘พื้นที่ที่มีคุณภาพ’ ที่สามารถตอบสนองความต้องการใหม่ๆของพนักงานได้ นอกจากนี้การลดพื้นที่ด้วยกลยุทธ์การจัดพื้นที่สำนักงานและการใช้ประโยชน์จากตลาดของผู้เช่าเพื่อบรรลุเงื่อนไขการเช่า บริษัทต่างๆสามารถย้ายที่ตั้งสำนักงานไปยังพื้นที่ที่ดีกว่าได้ โดยอาจจะมีค่าใช้จ่ายน้อยกว่าช่วงก่อนเกิดโรคระบาด

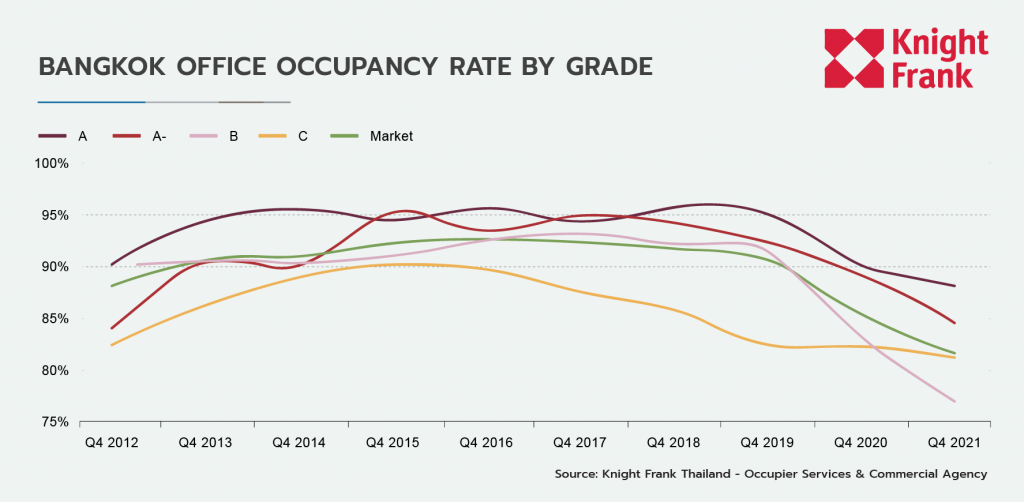

ตลาดอาคารสำนักงานเกรด B ได้รับผลกระทบมากที่สุด

แม้จำนวนพื้นที่เช่ามีปรับเพิ่มขึ้น แต่อัตราการเช่าในตลาดกลับลดลงไป 81.7% โดยลดลง 1.4% เมื่อเทียบกับไตรมาสที่แล้ว และลดลง 3.8% ปีต่อปี เนื่องจากอุปทานยังคงมีมากกว่าอุปสงค์อย่างต่อเนื่อง อัตราการเช่าปรับลดลงทุกเกรดอาคาร แต่อาคารเกรด B ได้รับผลกระทบมากที่สุด ตั้งแต่ปี 2555-2562 อัตราการเช่าอาคารเกรด B สูงกว่า 90% อย่างต่อเนื่อง แต่ในช่วง 2 ปีถัดมา อัตราดังกล่าวร่วงลง 14.7% โดยลงไปที่ 76.8% ซึ่งเน้นย้ำถึงการแข่งขันที่ดุเดือดในตลาดอาคารเกรด B ที่มีข้อเสนอลดลงสำหรับผู้เช่าที่เลือกย้ายที่ตั้งสำนักงาน แม้ว่าอัตราการเช่าลดลง แต่อาคารเกรด A ยังคงมีผลงานดีที่สุด โดยมีอัตราการเช่าเฉลี่ยที่ 88.1% ในขณะเดียวกัน อาคารเกรด A- นำเสนอทางเลือกที่น่าดึงดูดใจสำหรับผู้เช่าที่ต้องการอัพเกรดพื้นที่สำนักงานของตน แต่ไม่มีงบประมาณพอสำหรับอาคารเกรด A หรือที่อยู่ในย่านศูนย์กลางธุรกิจ (CBD)

อัตราการเช่าโดยเฉลี่ยในย่านศูนย์กลางธุรกิจ (CBD) ปรับลดลงไป 2.8% ปีต่อปี อยู่ที่ 84.6% ซึ่งลดลงทุกโซน โดยเขตเพลินจิต-ชิดลม-วิทยุ ยังคงแข็งแกร่งที่สุด โดยมีอัตราการเช่าเฉลี่ยอยู่ที่ 86.9% ในขณะที่อัตราการเช่าโดยเฉลี่ยในย่านนอกศูนย์กลางธุรกิจ (non-CBD) ปรับลดลงไป 5% อยู่ที่ 77.8% ในปัจจุบันยังไม่แน่ชัดว่าการแพร่ระบาดของไวรัสจะส่งผลต่อการเลือกทำเลที่ตั้งสำนักงานอย่างไร แต่เราคาดว่าบริษัทที่ยังเปิดดำเนินการอยู่ ยังคงให้ความสำคัญกับการย้ายที่ตั้งสำนักงานภายในพื้นที่เดียวกับสำนักงานเดิม เพื่อไม่ให้กระทบต่อการดำเนินธุรกิจ

อุปทานใหม่ที่เพิ่มเข้ามาในไตรมาสนี้มีราคาสูงกว่าตลาด ราคาเช่าเฉลี่ยจึงปรับเพิ่มขึ้นไป 0.9% ไตรมาสต่อไตรมาส เป็น 793 บาท/ ตร.ม./ เดือน อย่างไรก็ตามอัตรานี้ลดลงไป 0.5% ปีต่อปี เนื่องจากอาคารที่มีอยู่ส่วนใหญ่คงอัตราค่าเช่าในระดับคงที่หรือลดลงไม่มากนัก อัตราการเติบโตของค่าเช่ารายปีชะลอตัวลงเป็นอย่างมากเมื่อเทียบกับอัตราเฉลี่ยจากในช่วง 10 ปี อยู่ที่ 3.7% แม้ว่าอัตราค่าเช่าจะมีเสถียรภาพ แต่เจ้าของอาคารมีความยืดหยุ่นในกระบวนการเจรจามากขึ้น ด้วยข้อเสนอให้เช่าฟรีนานกว่า 6 เดือนในบางแห่ง ราคาปิดอาจต่ำกว่าราคาเปิดอาคารบางแห่งถึง 30%

ราคาเช่าโดยเฉลี่ยในย่านศูนย์กลางธุรกิจ (CBD) ปรับเพิ่มขึ้น 0.9% ไตรมาสต่อไตรมาส เป็น 898 บาท/ ตร.ม./ เดือน แต่ยังคงลดลง 1.3% ปีต่อปี เขตนานา-อโศก-พร้อมพงษ์เป็นพื้นที่เดียวที่ค่าเช่ามีการเติบโตทั้งแบบรายไตรมาสและรายปี โดยเพิ่มขึ้นเป็น 905 บาท/ ตร.ม./ เดือน

สำหรับอาคารนอกย่านศูนย์กลางธุรกิจ (non-CBD) ราคาเช่าเพิ่มขึ้น 0.6% ไตรมาสต่อไตรมาส และ 1.4% ปีต่อปี เขตบางนา-ศรีนครินทร์เป็นแรงขับเคลื่อนที่แข็งแกร่งด้านการเติบโตของค่าเช่าในพื้นที่นอกย่านศูนย์กลางธุรกิจ โดยมีราคาเช่าโดยเฉลี่ยเพิ่มขึ้น 3.4% ไตรมาสต่อไตรมาส และ 6.2% ปีต่อปี อย่างไรก็ตาม สาเหตุหลักมาจากอุปทานใหม่มีราคาสูงกว่าค่าเฉลี่ยของตลาด มากกว่าจะมาจากการเพิ่มขึ้นของอัตราค่าเช่าของอาคารที่มีอยู่

อาคารสำนักงานคุณภาพสูงยังคงเป็นที่ต้องการ

นายปัญญา มองว่า ณ ปัจจุบัน การย้ายไปยังอาคารที่มีคุณภาพที่ดีขึ้นยังคงเกิดขึ้น หากดูจากผลประกอบการของอาคารแต่ละเกรด อาคารเกรด A และ A- ยังคงมีผลดำเนินการดีที่สุดในตลาด แม้ว่าอัตราการเช่าโดยเฉลี่ยปรับลดลง ซึ่งแสดงให้เห็นว่าผู้เช่าไม่ได้มองพื้นที่สำนักงานของบริษัทเป็นต้นทุนค่าใช้จ่ายเพียงอย่างเดียว แม้ว่าเศรษฐกิจชะลอตัวลงอย่างต่อเนื่องก็ตาม อีกนัยหนึ่งคือโควิด-19 ส่งเสริมพื้นที่สำนักงานที่มีคุณภาพสูง เนื่องจากปัจจัยสำคัญ อย่างเช่น สุขภาพ ความปลอดภัย ความเป็นอยู่ที่ดี และความสะดวกสบาย สิ่งเหล่านี้จะกลายตัวดึงดูดและคงรักษาพนักงานที่มีความสามารถไว้ได้

นอกจากนี้เรายังพบว่าอาคารเกรด A และ A- ที่เปิดโครงการในไตรมาส 4 เป็นตัวขับเคลื่อนสำคัญของตลาดในไตรมาสนี้ ซึ่งจะนำไปสู่อัตราการดูดซับสุทธิที่ดีขึ้นตลอดปีนี้ แต่ยังห่างไกลจากอัตราการดูดซับสุทธิโดยเฉลี่ยก่อนโควิด-19 อยู่ที่ 96,000 ตร.ม. เราคาดว่าความต้องการจะค่อยๆฟื้นตัว เนื่องจากผู้เช่ายังคงต้องปรับกลยุทธ์องค์กรให้เหมาะสมกับสถานการณ์มากขึ้น

เราคาดการณ์ผลลัพธ์ที่แตกต่างออกไป โดยมองว่าอาคารเก่าที่ไม่มีการปรับตัวต้องดิ้นรนเพื่อหาผู้เช่ารายใหม่และเผชิญกับการลดพื้นที่จากผู้เช่าเดิม จากสาเหตุปริมาณอุปทานและแรงจูงใจที่เพิ่มมากขึ้น ทั้งรวมไปถึงความพึงพอใจของผู้เช่าที่มีต่อพื้นที่คุณภาพสูง

ตลาดอาคารสำนักงานยังคงเป็นตลาดของฝั่งผู้เช่าต่อไปในอีก 3 ปี อุปทานใหม่ที่สร้างแล้วเสร็จตามแผนและอัตราการดูดซับสุทธิจะเพิ่มสูงขึ้นเป็นสองเท่าของค่าเฉลี่ยภายในปี 2569 โดยมีอัตราการเช่าในตลาดอยู่ประมาณ 77% จากการคาดการณ์ของเราชี้ให้เห็นว่าเรากำลังก้าวไปสู่อัตราการครอบครองสำนักงานในระดับ 70%-80% ซึ่งจะกลายเป็นบรรทัดฐานใหม่ของตลาดอาคารสำนักงาน

ก้าวเข้าสู่พื้นที่ทำงานยุคใหม่

นายอายุธพร บูรณะกุล กรรมการบริหารและหัวหน้าฝ่ายกลยุทธ์พื้นที่สำนักงานและการบริหารโครงการ บริษัท ไนท์แฟรงค์ ประเทศไทย จำกัด กล่าวว่า ผลกระทบจากโควิด-19 ทำให้รูปแบบการใช้พื้นที่ทำงานเปลี่ยนแปลงครั้งยิ่งใหญ่ที่สุดในรอบเกือบ 300 ปี โดยรูปแบบพื้นที่ทำงานก่อนหน้านี้จะเป็นแบบ Traditional Headcount-Based Workplace หรือรูปแบบที่ทุกคนมีโต๊ะทำงาน มีพื้นที่ส่วนตัว มาสู่รูปแบบที่เรียกว่า Activity-Based Workplace หรือรูปแบบพื้นที่ทำงานที่ออกแบบให้มีความหลากหลายตามกิจกรรมการทำงาน เน้นความคล่องแคล่วและเพิ่มประสิทธิภาพการทำงานรูปแบบใหม่ (agile working) ทำให้สมการการคำนวณรูปแบบการกำหนดขนาดของพื้นที่ทำงานจากเดิม “พื้นที่ต่อคน (space per person)” มาสู่ “สัดส่วนที่นั่งต่อการใช้งานในหนึ่งหน่วยเวลา (seating per occupancy ratio)”

จากผลสำรวจความต้องการด้านพื้นที่ทำงานของพนักงานในประเทศไทยพบว่า พนักงานกว่า 81% รู้สึกว่าพื้นที่ทำงานในองค์กรไม่สอดคล้องกับรูปแบบการทำงานในปัจจุบัน และ 64% คาดหวังว่าองค์กรควรปรับกลยุทธ์พื้นที่ทำงานใหม่ให้เหมาะสมกับสถานการณ์ปัจจุบัน และกว่า 93% คิดว่ารูปแบบการทำงานจะเปลี่ยนแปลงอย่างมากไปหลังสถานการณ์ โควิด-19

เกินกว่า 1 ใน 4 ของพนักงานต้องการทำงานแบบยืดหยุ่นมากขึ้น

ในปี 2564 ทีมที่ปรึกษากลยุทธ์การจัดพื้นที่สำนักงานและบริหารโครงการของไนท์แฟรงค์ประเทศไทย (Workplace Strategy and Project Services) ได้ทำการสำรวจพฤติกรรมการใช้งานพื้นที่ทำงานของพนักงานและผู้บริหารองค์กรกว่า 1,761 คน พบว่ามีการเปลี่ยนแปลงในความต้องการด้านพื้นที่ทำงานของพนักงานอย่างเห็นได้ชัด พนักงานมีความต้องการกลับเข้ามาทำงานที่ออฟฟิศทุกวันเพียง 6% (ลดลงจากปีที่แล้วถึง 18%) และเข้ามาทำงานที่ออฟฟิศ 3-4 วันต่อสัปดาห์ 34% (ลดลงจากปีที่แล้ว 7%) ในขณะที่พนักงานจำนวน 25% อยากเข้ามาทำงานที่ออฟฟิศเพียง 1-2 วันต่อสัปดาห์ (เพิ่มขึ้นจากปีที่แล้วถึง 12%) และพนักงานมีความต้องการเข้ามาทำงานที่ออฟฟิศแบบไม่มีกำหนดกฎเกณฑ์การเข้า-ออกหรือแบบยืดหยุ่นมากถึง 35% (เพิ่มขึ้นจากปีที่แล้วอย่างมีนัยสำคัญถึง 13%) สอดคล้องกับพฤติกรรมรูปแบบการทำงานในอนาคตที่พนักงานส่วนใหญ่ต้องการ คือ Work From Home มากเป็นอันดับหนึ่ง รองลงมาคือ Work Anywhere และการมีพื้นที่ทำงานร่วมกัน (Co-working Space) ที่องค์กรจัดหาให้ใกล้กับที่พักอาศัย

โดยส่วนใหญ่เห็นว่าปัจจัยสำคัญในการกลับเข้ามาใช้พื้นที่ทำงานหลังสถานการณ์โควิด-19 คือ เพื่อเข้ามาทำงานร่วมกัน การเข้ามาจัดการงานเอกสาร การปริ้นต์เอกสาร และการเข้ามาเพื่อทำกิจกรรมกลุ่มร่วมกัน

ข้อมูลนี้ยังสอดคล้องกับวิสัยทัศน์ของผู้บริหารองค์กรส่วนใหญ่ที่มองว่า Hybrid Model หรือการทำงานแบบผสมระหว่างทำที่สำนักงานและบ้าน จะเป็นเทรนด์รูปแบบการทำงานในอนาคต รวมถึงการปรับวัฒนธรรมการทำงานและแนวคิดในการใช้พื้นที่ทำงาน การนำเทคโนโลยีเข้ามาสร้างประสบการณ์ในที่ทำงาน รวมถึงการปรับออฟฟิศให้ตอบสนองคุณภาพชีวิตพนักงานให้มีสุขภาพที่ดีและสะอาดถูกหลักอนามัยมากขึ้น และสร้างนิยามใหม่ของพื้นที่ทำงานให้เป็น “Social Hub หรือ ศูนย์กลางพบปะร่วมงาน” ให้พนักงานเข้ามาทำงานร่วมกัน มีปฏิสัมพันธ์ซึ่งกันและกันเพื่อสร้างความเชื่อใจในการทำงาน แทนที่จะเป็นเพียงพื้นที่นั่งทำงานส่วนตัว ซึ่งในปัจจุบันสามารถทำงานที่ไหนก็ได้

นายอายุธพร เพิ่มเติมว่า โควิด-19 ยังส่งผลให้พฤติกรรมการใช้งานพื้นที่ทำงานเปลี่ยนไปอย่างสิ้นเชิง และบังคับให้องค์กรยอมรับรูปแบบการทำงาน Hybrid Model อย่างไม่มีข้อโต้แย้ง นั่นทำให้รูปแบบพื้นที่ทำงานก้าวกระโดดไปสู่รูปแบบ Experience-Based Workplace ที่นำเทคโนโลยีเข้ามามีบทบาทในการกำหนดการเข้า-ออกพื้นที่ทำงาน การจองห้องประชุมและที่นั่งทำงาน การหาตำแหน่งเพื่อนร่วมงาน หรือแม้กระทั้งการควบคุมสภาพแวดล้อมพื้นที่ทำงานให้เหมาะสมกับผู้ใช้งานอาคาร เป็นรูปแบบ SMART Workplace ซึ่งหมายถึง Self-Monitoring, Analysing, Reporting, Technology หรือพื้นที่ทำงานที่มีเทคโนโลยีที่สามารถตรวจสอบ วิเคราะห์ และรายงานผลด้วยตัวระบบเอง ทำให้ผู้ใช้งานมีปฏิสัมพันธ์กับพื้นที่ทำงาน สร้างประสบการณ์การทำงานให้ดีขึ้น และส่งผลให้มีประสิทธิภาพการทำงานที่ดีขึ้นตามไปด้วย

ทั้งนี้การเปลี่ยนแปลงเข้าสู่รูปแบบ Experience-Based Workplace อาจทำให้พนักงานปรับตัวไม่ทัน การบริหารการเปลี่ยนแปลง หรือ Change Management จึงมีบทบาทสำคัญยิ่งในการสื่อสาร อบรม เตรียมความพร้อมให้พนักงานเข้าใจรูปแบบพื้นที่ทำงาน Experience-Based Workplace ให้มีประสิทธิภาพและประสิทธิผลยิ่งขึ้น

และในอนาคตอันใกล้นี้ เรายิ่งจะปฏิเสธไม่ได้เลยว่า Environmental, Social and Corporate Governance (ESG) กำลังจะเข้ามามีบทบาทมากยิ่งขึ้นในตลาดอสังหาริมทรัพย์บ้านเรา โดยเฉพาะอย่างยิ่งในพื้นที่ทำงาน เราสามารถช่วยเพิ่มประสิทธิและคุณภาพชีวิตการทำงานรวมถึงสิ่งแวดล้อมได้ โดยเราเชื่อว่า “ขนาดพื้นที่ทำงาน” เป็นยุทธศาสตร์แรกของสิ่งต่าง ๆ ที่จะตามมาไม่ว่าจะเป็น การใช้พลังงาน การปล่อยก๊าซเรือนกระจก ค่าใช้จ่ายการจัดการดูแล และค่าเช่า การวางกลยุทธ์พื้นที่ทำงานที่เข้าใจพฤติกรรมการทำงาน และวิเคราะห์ขนาดพื้นที่ทำงานในองค์กรให้เหมาะสมจะช่วยทำให้องค์กรไปสู่การเป็นองค์กร Net Zero ได้ง่ายยิ่งขึ้น